作为一家专业从事二氧化硅和炭黑的研发、生产与销售的高新技术企业,联科科技业绩增长放缓、利润下滑,偿债能力不佳等一系列问题仍需引起关注。

2020年12月11日,山东联科科技股份有限公司(以下简称“联科科技”)公开发行股票招股说明书,申报在中小板上市。拟发行4550.00万股,占发行后总股本25%,由中泰证券保荐。

据公开资料显示,联科科技是一家专业从事二氧化硅和炭黑的研发、生产与销售的高新技术企业,其中二氧化硅产品主要包括LK、LKHD及LKSIL系列橡胶工业用二氧化硅和非橡胶工业用二氧化硅;炭黑产品主要包括N100、N200、N300、N500、N600、N700系列及LK系列橡胶用炭黑和特种炭黑。公司两大系列产品主要用于轮胎和工业橡胶制品、电缆屏蔽料、色母料及饲料和日化行业等领域。

值得注意的是,联科科技业绩增速放缓、利润下滑,偿债能力不佳等一系列问题仍需引起关注。针对上述问题,发现网已向联科科技公开邮箱发送采访函请求释疑,然而截至发稿,联科科技并未给出合理解释。

业绩增长放缓、利润下滑

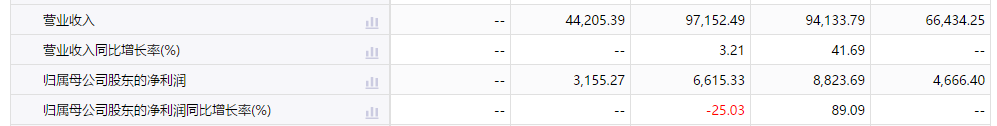

据公开资料数据显示,2017年-2020年上半年,联科科技的营业收入分别为6.64亿元、9.41亿元、9.72亿元和4.42亿元,同期归母净利润分别为4666.40万元、8823.69万元、6615.33万元和3155.27万元;其中2018年-2019年,营业收入同比增长率分别为41.69%和3.21%,归母净利润同比增长率分别为89.09%和-25.03%。其中,2019年联科科技营业收入增长明显放缓,归母净利润相比上一年度有所下降。

图片来源:同花顺iFinD (单位:万元)

针对利润下滑的问题,联科科技在招股书中称,公司所处行业景气度波动较大且行业景气度对公司利润水平影响较大,2018年公司所处行业的景气度较高,利润水平相对较高,2019年随着公司所处行业景气度的下降公司经营业绩有所降低。

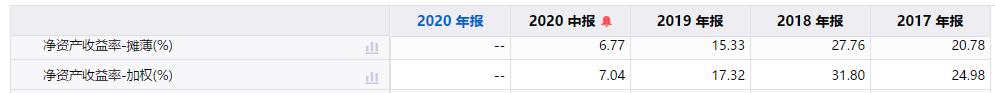

此外,2017年-2020年上半年,联科科技的摊薄净资产收益率分别为20.78%、27.76%、15.33%和6.77%,加权净资产收益率分别为24.98%、31.80%、17.32%和7.04%,呈明显下降趋势。

图片来源:同花顺iFinD

专业人士表示,如果顺利上市成功募资,联科科技净资产将有较大幅度提高,但由于项目的建设投产及研发的应用投产尚需一定的周期,联科科技短期内净资产收益率依旧难以提高。

值得注意的是,业绩放缓和收益下滑的同时,联科科技的现金流状况也并不良好。2017年-2020年上半年,联科科技经营活动产生的现金流量分别为500.03万元、1.58亿元、3202.55万元和-810.88万元,现金流量逐渐萎缩。值得注意的是,2020年上半年为负值,现金流出量大于现金流入量。

图片来源:同花顺iFinD (单位:万元)

对此,有业内人士分析后称,如果未来相关行业景气度继续下降或联科科技未能采用有效措施降低行业景气度下降对公司的负面影响,联科科技将会面临经营业绩持续下降的风险。公司的业绩和收益如果长期状况不佳,必然影响现金流运转,进而对公司的整体经营造成不利影响。

偿债能力不佳

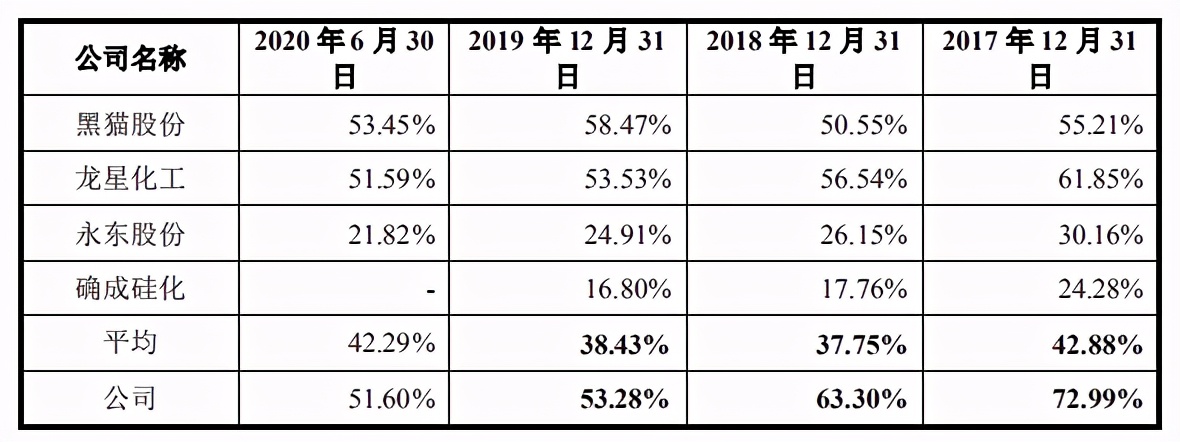

据招股书数据显示,2017年-2020年上半年,联科科技的资产负债率分别为72.99%、63.30%、53.28%和51.60%,而同期同行业可比公司资产负债率的平均值分别为42.88%、37.75%、38.43%和42.29%,联科科技的资产负债率一直高于行业平均水平。

图片来源:招股书

对此,联科科技在招股书中称,公司现有融资渠道相对单一,主要依靠银行借款补充流动资金,满足生产线改造、建设等资金需求。因此与同行业可比上市公司相比,公司的资产负债率较高,偿债能力较弱。

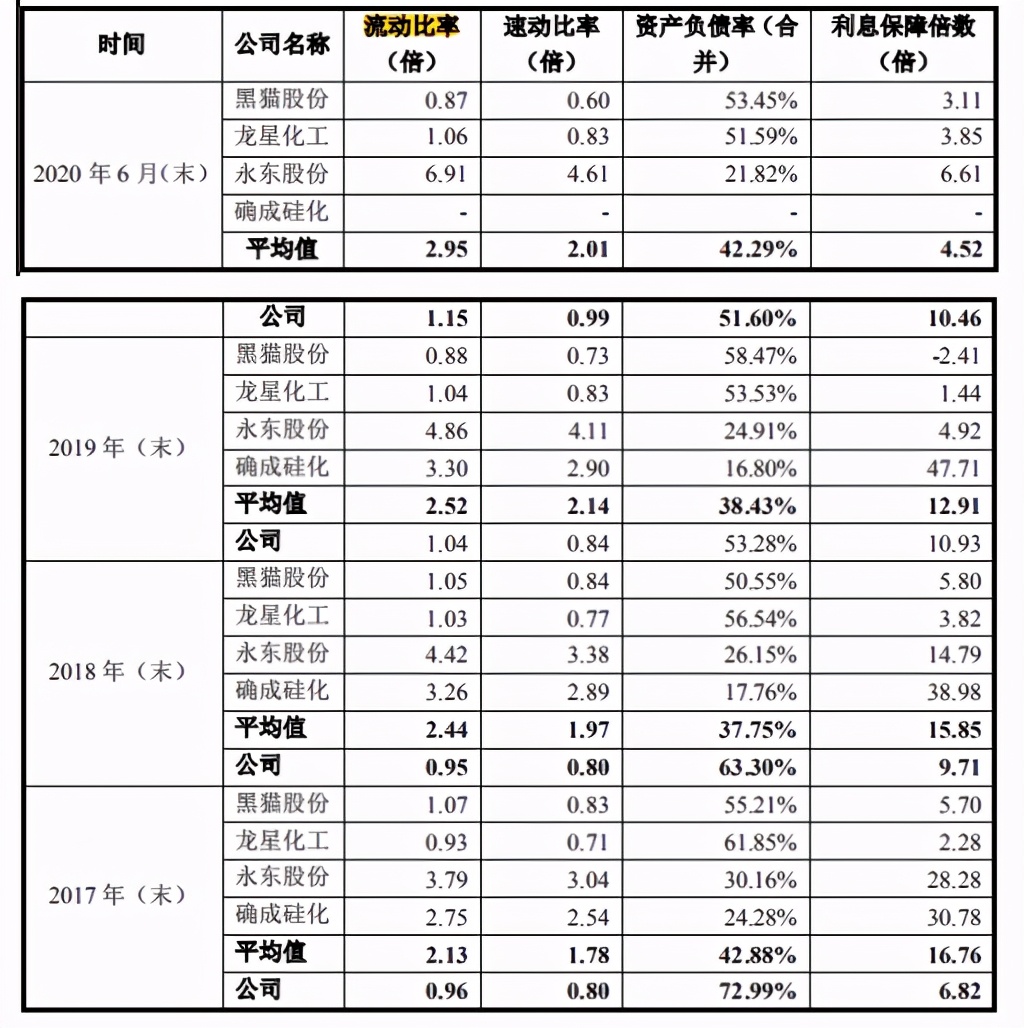

除了资产负债率较高以外,联科科技的偿债能力也并不强,流动比率和速动比率较同行来说均偏低。

2017年-2020年上半年,联科科技的流动比率分别为0.98、0.95、1.04和1.15,速动比率分别为0.80、0.80、0.84和0.99,而同期同行业可比公司的流动比率平均值分别为2.13、2.44、2.52和2.95,速动比率平均值分别为1.78、1.97、2.14和2.01。联科科技的流动比率和速动比率均低于同行,偿债能力较弱。

图片来源:招股书

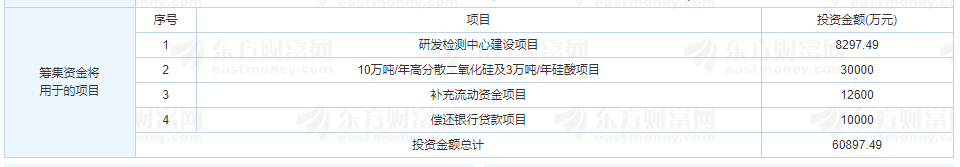

值得注意的是,据招股书显示,此次联科科技一共募资6.09亿元,其中1.00亿元用于偿还银行贷款项目,1.26亿元用于补充流动资金项目。可以看出联科科技资金周转方面或许存在一定困难。

图片来源:东方财富网

上述业内专家同样分析后称,联科科技速动比率和流动比率低于同行,资产负债率高于同行,偿债能力欠佳,公司或存在明显的偿债压力。联科科技业绩下滑又面临较大的偿债压力,公司后续发展如何,发现网将持续关注。