证监会11日就修订的《证券发行与承销管理办法》(简称《办法》)部分条款向市场征求意见,主要是为了配合创新试点企业发行股票或存托凭证的需要,主要内容包括了:

1、存托凭证境外基础证券发行人应履行《办法》中发行人、上市公司的义务,承担相应的法律责任;

2、发行规模2000万股以下的企业也可通过询价方式确定发行价格;

3、明确申购新股或存托凭证的市值计算包含存托凭证;

4、为平抑炒作,规定网下设定锁定期的股份均不参与向网上回拨;

5、减少二级市场冲击,允许发行CDR的企业根据需要进行战略配售和采用超额配售选择权;

6、明确未盈利企业应披露市销率、市净率等反映发行人所在行业特点的估值指标。

看点一:发行CDR需依照《办法》要求

作为迎接独角兽,发行CDR的配套文件,《办法》需适时的根据迎接独角兽的安排作出修改,此次就是修改了《办法》中的8条,首先是将试点企业在境内发行存托凭证纳入《办法》的适用范围。境内发行与承销存托凭证,执行《办法》中关于发行与承销股票的相关规定;存托凭证境外基础证券发行人应履行《办法》中发行人、上市公司的义务,承担相应的法律责任。

第二条第一款修改为:“发行人在境内发行股票、存托凭证或者可转换公司债券(以下统称证券),证券公司在境内承销证券以及投资者认购境内发行的证券,适用本办法。中国证监会另有规定的,从其规定。”增加一款,作为第二款:“存托凭证境外基础证券发行人应履行本办法中发行人、上市公司的义务,承担相应的法律责任,境内发行与承销存托凭证适用本办法中关于发行与承销股票的相关规定,但本办法有特别规定的除外。”

看点二:2000万股以下企业可询价确定发行价格

《办法》同时规定,允许发行规模2000万股以下的企业也可通过询价方式确定发行价格。

证监会相关人士表示,创新企业普遍存在业务模式新、估值难度大等特点,专业投资者参与询价可促进其价格发现。为提高企业定价方式的灵活性,公开发行股票数量在2000万股(含)以下且无老股转让计划的,可以通过直接定价的方式确定发行价格,也可以通过向网下投资者询价的方式确定发行价格。

第四条修改为:“首次公开发行股票,可以通过向网下投资者询价的方式确定股票发行价格,也可以通过发行人与主承销商自主协商直接定价等其他合法可行的方式确定发行价格。公开发行股票数量在2000万股(含)以下且无老股转让计划的,可以通过直接定价的方式确定发行价格。发行人和主承销商应当在招股意向书(或招股说明书,下同)和发行公告中披露本次发行股票的定价方式。上市公司发行证券的定价,应当符合中国证监会关于上市公司证券发行的有关规定。”

看点三:锁定期股份不参与网上回拨

此次修改明确了申购新股或存托凭证的市值计算包含存托凭证。投资者申购新股或存托凭证需持有一定市值,市值的计算包括股票和存托凭证市值。市值计算规则由中国证券登记结算公司与沪、深证券交易所具体制定。

同时,规定了网下设定锁定期的股份均不参与向网上回拨。证监会相关人士表示,为便于形成网上网下合理的股份分配结构,稳定市场、平抑炒作,同时增强对网下投资者的报价约束,充分发挥专业机构投资者的定价能力,对网上网下回拨机制进行调整,规定对网下配售的股份可根据需要灵活设定锁定期,设锁定期的股份不参与向网上的回拨。

第五条第二款修改为:“网下投资者参与报价时,应当持有一定金额的非限售股份或存托凭证。发行人和主承销商可以根据自律规则,设置网下投资者的具体条件,并在发行公告中预先披露。主承销商应当对网下投资者是否符合预先披露的条件进行核查,对不符合条件的投资者,应当拒绝或剔除其报价。”

第十条第二款修改为:“网上投资者有效申购倍数超过50倍、低于100倍(含)的,应当从网下向网上回拨,回拨比例为本次公开发行股票数量的20%;网上投资者有效申购倍数超过100倍的,回拨比例为本次公开发行股票数量的40%;网上投资者有效申购倍数超过150倍的,回拨后无锁定期网下发行比例不超过本次公开发行股票数量的10%。本款所指公开发行股票数量应按照扣除设定限售期的股票数量计算。”

看点四:未来打新市值包含CDR

第十一条修改为:“首次公开发行股票,持有一定数量非限售股份或存托凭证的投资者才能参与网上申购。网上投资者应当自主表达申购意向,不得全权委托证券公司进行新股申购。采用其他方式进行网上申购和配售的,应当符合中国证监会的有关规定。”

看点五:发行CDR可采用战略配售和超额配售选择权

《办法》允许发行存托凭证的企业根据需要进行战略配售和采用超额配售选择权。为减少存托凭证发行对二级市场的冲击,维护市场稳定,发行存托凭证的,可根据需要向战略投资者进行战略配售和采用超额配售选择权,并遵守《办法》中关于战略配售和超额配售选择权相关规定。

第十四条第一款修改为:“首次公开发行股票数量在4亿股以上的,或者在境内发行存托凭证的,可以向战略投资者配售。发行人应当与战略投资者事先签署配售协议。”

第十五条修改为:“首次公开发行股票数量在4亿股以上的,或者在境内发行存托凭证的,发行人和主承销商可以在发行方案中采用超额配售选择权。超额配售选择权的实施应当遵守中国证监会、证券交易所、证券登记结算机构和中国证券业协会的规定。”

看点六:未盈利企业信披要求提高

《办法》还完善了未盈利企业估值指标的信息披露要求。上述相关人士表示,此番考虑主要是鉴于未盈利企业不适用市盈率的估值指标,明确未盈利企业应披露市销率、市净率等反映发行人所在行业特点的估值指标。

第十五条修改为:“首次公开发行股票数量在4亿股以上的,或者在境内发行存托凭证的,发行人和主承销商可以在发行方案中采用超额配售选择权。超额配售选择权的实施应当遵守中国证监会、证券交易所、证券登记结算机构和中国证券业协会的规定。”

第三十五条增加一款作为第二款:“发行人尚未盈利的,可以不披露发行市盈率及与同行业市盈率比较的相关信息,应当披露市销率、市净率等反映发行人所在行业特点的估值指标。”

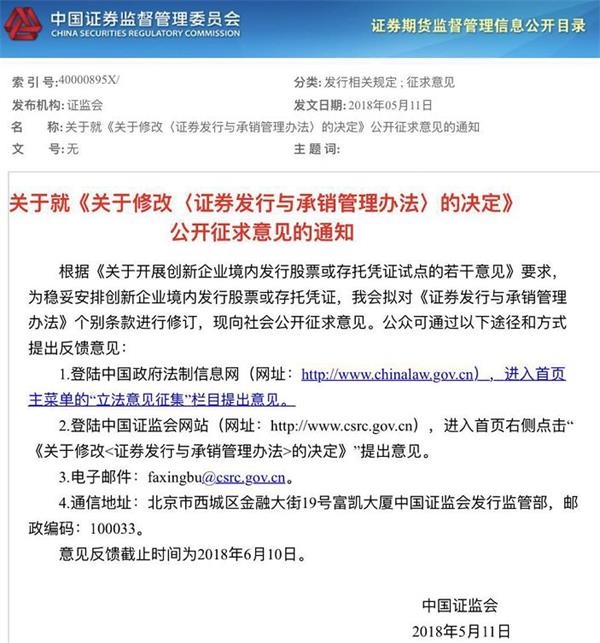

《办法》修订征求意见工作从11日开始,于2018年6月10日结束。证监会表示欢迎各界对《办法》提出宝贵意见,将根据公开征求意见情况,认真研究反馈意见,修改完善后发布实施。中国证券登记结算公司与沪、深证券交易所及中国证券业协会将同步修订相关业务规则。