小米、美团、海底捞……这些明星“独角兽”相继登陆港股上市,将2018年的港股IPO市场带到最高潮。然而,港股2018年前三季度,新股高估值与高破发率并存,新股上市首日破发率达51%,而上市后1个月内破发率达81%。

2018年10月17日,农历九月初九,重阳节,恰逢港交所节日休假一天。特别繁忙了大半年,港交所近期终于可以缓一口气。

2018年以来,港交所可谓是业务繁忙,尤其是今年4月底主板上市新规落地后,由内地企业组成的IPO大队伍“汹涌而来”。然而,伴随着小米、美团等“独角兽”企业高估值高融资的同时,是突然增加的高破发率。

10月17日,针对2018年前三季度港股IPO市场,安信证券诸海滨研究团队发布最新研报《新股定价矛盾再思考——港股前三季度IPO市场回顾》总结四大特点,即:

一、2018前三季度IPO申报发行创新高;

2018年港股IPO迎来热潮,在港交所拥抱“新经济”的改革背景下,2018年前三季度港股主板申报IPO数量达264个,已经超过去年全年的1倍。

截至今年前三季度, 港股2018年共发行上市158家公司,已经接近2017年全年发行新股水平(168家公司)。统计2014年至今,历年月度发行量的峰值集中在7月份,2018 年7月港股单月上市新股34只,创近五年以来的单月上市新股新高。

二、前三季度首发融资规模超过去两年,新经济新股吸金能力突出;

2018年前三季度港股市场首发融资2427亿港元,超过2016和2017年全年首发融资规模。

个股方面,2018年前三季度首发融资额最高的五只新股分别为中国铁塔(首发融资588亿港元)、小米集团(426亿港元)、美团点评(331亿港元)、平安好医生(88亿港元)、江西银行(86亿港元)。

2018年前三季度首发融资额前十的新股共计融资1829亿港元,超过2017全年首发融资额前十的新股合计融资864亿港元的1倍之多,且新经济新股在香港新股巿场占重要角色。

三、新股上市首日获得高估值,小盘股上市首日超额收益高于大盘股,但后续动力不足;

观察2010年—2018年前三季度港股的新股表现,一般新股上市首日的平均市盈率高于恒指全年日均收益率,且从分散程度来看,近三年新股上市首日的市盈率逐渐向均值回归。

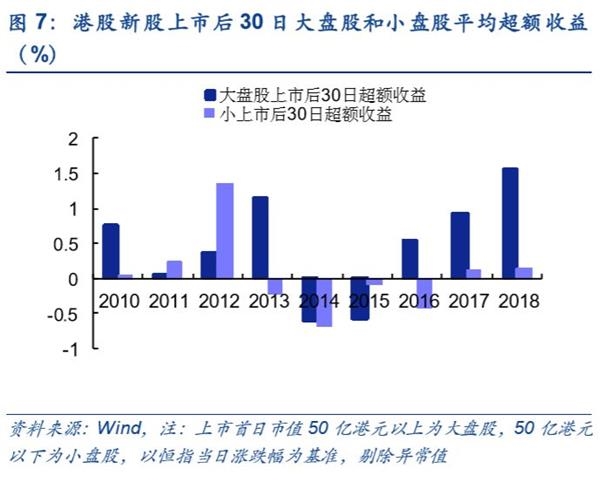

将新股上市首日的市值按照是否高于50亿港元分为“大盘股”和“小盘股”。可以明显看到,上市首日,小盘股表现亮眼,获得较高的超额收益,而上市后30日小盘股上涨动力明显不足,相反,大盘股表现较为稳健。

四、新股高估值与高破发率并存,港股新股定价或值得思考。

定义港股上市首日最低价跌破发行价以及上市一个月以内的区间最低价跌破发行价为破发的概念,定义破发新股个数和当年发行数量的比值为“破发率”。

可以看到:港股2018年前三季度新股上市首日破发率达51%,而上市后1个月内破发率达81%。

供给增加之下2018年新股破发率较2017年大幅上升,但是我们也看到新股高估值和高破发率并存,关于港股新股定价或值得思考。

具体而言,安信证券诸海滨研究团队《新股定价矛盾再思考——港股前三季度IPO市场回顾》有如下分析:

总量规模:2018港股IPO申报创新高,新股融资能力突出

1、三季度港股 IPO申报略回落

2018年港股IPO迎来热潮,在港交所拥抱“新经济”的改革背景下,仅上半年申报主板上市的公司个数就创下了2014年至今的新高,2018年前三季度港股主板申报 IPO 数量达264个,已经超过去年全年的1倍。

统计港股月度IPO申报情况,剔除由于失效再次申报的重复记录,2014年至今IPO月度申报数量中枢大致在18家左右,2017年底至今港股迎来上市潮。

2017年以来港股月度申报数量平均达到26家之多,其中2018年3月在新经济的热潮之下港股单月申报IPO数量高达49家,其中主板申报37家,创业板申报12家。2018年6月达到港股IPO市场前三季度的峰值水平,单月主板申报IPO38个,创业板单月申报16个。

2、2018年7月发行新股数量创新高,前三季度首发融资规模超过去两年,新经济新股吸金能力突出

截至今年前三季度,港股2018年共发行上市158家公司,已经接近2017年全年发行新股水平(168家公司)。统计2014年至今,历年月度发行量的峰值集中在7月份,2018年7月港股单月上市新股34只,创近五年以来的单月上市新股新高。

首发融资规模方面,2018年前三季度港股市场首发融资2427亿港元,超过2016和2017年全年首发融资规模。

个股方面,2018 年前三季度首发融资额最高的五只新股分别为中国铁塔(首发融资588亿港元)、小米集团(426亿港元)、美团点评(331亿港元)、平安好医生(88亿港元)、江西银行(86亿港元) 。2018年前三季度首发融资额前十的新股共计融资 1829亿港元,超过2017 全年首发融资额前十的新股合计融资864亿港元的1倍之多, 且新经济新股在香港新股巿场占重要角色。

首发表现:新股高估值与高破发并存,定价或值得思考

1、上市首日获得高估值,小盘股上市首日超额收益高于大盘股,后续动力不足

观察2010年-2018年前三季度港股的新股表现,一般新股上市首日的平均市盈率高于恒指全年日均市盈率PE,且从分散程度来看,近三年新股上市首日的市盈率逐渐向均值回归。

我们将新股上市首日的市值按照是否高于50亿港元分为“大盘股”和“小盘股”,可以从如下两图中明显看到,上市首日,小盘股表现亮眼,获得较高的超额收益,而上市后30日小盘股上涨动力明显不足,相反,大盘股表现较为稳健。

2、新股破发率居高不下

我们定义港股上市首日最低价跌破发行价以及上市一个月以内的区间最低价跌破发行价为 “破发”的概念,定义破发新股个数和当年发行数量的比值为“破发率”,可以看到港股2018年前三季度新股上市首日破发率达51%,而上市后1个月内破发率达 81%。

两地IPO政策变化一览:迎接新经济

政策方面,2018年前三季度港股市场和内地资本市场IPO政策均发生了较大变化,但总体而言,政策重心一直围绕支持“新经济”企业上市的基调。展望四季度两地 IPO 市场,A股大发审委换届在即,审核趋严或为趋势,港股四季度或仍将迎来新经济企业上市。