内容提要

1、从美股私有化退市两年后,易居带着新的故事重新踏上赴港上市之路。

2、易居中国的股东名单中有恒大、碧桂园、万科、融创等25家房企,头部房企近乎扎堆进入。

3、易居中国亮眼的财务数据背后依然暗藏隐患,负债率高、应收账款占比较大、大客户依赖等问题值得关注。

4月26日晚间,在美股退市两年之后,易居(中国)企业控股有限公司(下称“易居控股”)再次发布招股说明书,正式拉开登陆香港联交所主板上市的序幕,其联席保荐人为中金和瑞信。

此番卷土重来,易居显得信心十足,毕竟背靠25家房企、拥有一线阵营投资机构的背书,第二次启动上市,易居带来了不一样的故事。

重启上市

今年初,私有化16个月后,易居中国董事长周忻宣布,易居重启上市计划,目前已进入静默期。

这也意味着做为资本市场的“老兵”,易居将重新回到这一熟悉的领地。

早在2007年,易居便挑了个吉利的日子——8月8日,登陆纽交所,这是第一家在美国上市的中国轻资产地产概念股。易居旗下原有的营销代理、互联网及电商、信息咨询三大主营板块,与新组建的互联网金融及社区增值服务板块,一起构成了易居中国投资控股下的五大业务集团。

易居中国在美股成功上市后,在地产服务业曾引起不小的震动。然而,上市带来品牌效应的同时,质疑声也如潮水般涌来。此后在互联网行业冲击之下,市值走低。于是易居控股选择将旗下房地产O2O整合服务平台——乐居控股分拆出来实现了上市,并提出易居控股的私有化退市,且于2016年8月完成私有化,正式退出股市。

从私有化到重启上市的这一年多时间,易居中国逐步确立了多元化版图。除了美股的乐居、钜派,新三板挂牌的筑想科技和太德励拓,非上市体系包括易居营销、克而瑞信息咨询、线下门店房友等,基本涵盖了金融、房地产营销、信息咨询、公关传播等方面。

一二手联动

招股说明书对外公开了易居中国近几年的运营状况。

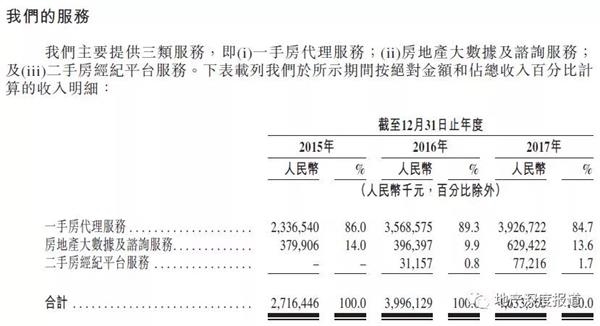

从业务构成上看,易居控股最主要的业务板块为一手房代理服务、房地产大数据及咨询服务以及二手房经纪平台服务。其中,一手房代理为其基石业务,自2015年以来对其营收的贡献均为84%以上,其中2016年高达近9成。房地产大数据及咨询服务次之,占据总营收的13.6%,剩余部分来自于二手房经纪平台服务。

▲数据来源:招股书

这一业务分布某种程度上也暗示了易居当下的打法和核心竞争力。

1月4日,易居公开重启上市的第二天,周忻再次高调宣布打开全国二手房市场,为此2018年更定下了进入全国32座城市,涵盖超过1万家合作门店的目标。

易居的模式是以新房代理销售为基础业务,切入产业链的其他环节,并从线下业务开始整合、推出线上平台。这一模式易居并非首创,此前世联行等大体也是这样的思路,然而效果一般。

那么易居的这个资本故事动听在何处?

前两年,易居在上海大肆布局线下门店,一夜之间,很多不起眼的小中介改头换面,最终1000家红门头的门店散布在上海各处,这一数量仅次于链家。

然而房友规模效应的成本却远低于链家,不同于链家的直营模式,背负着人力、物力成本负重前行。房友采用加盟模式,即对于此前已经存在的“夫妻老婆中介店”进行赋能,即这些既有门店纳入房友体系中,易居会将其握有的大量一手项目通过房友平台分销到中小门店里。要知道,此前一手项目的分销大多集中在链家、中原等规模中介手中,小中介很难拿到,这一资源对他们的诱惑力可想而知。

而这类小中介大多成立时间长,熟悉周边情况,拥有稳定而高黏度的客源,当资源供应上来时,很容易擦出火花。

易居的一手项目池有多大?

去年底时,易居中国将新老股东聚于深圳召开汇报会,其背后的股东名单中有碧桂园、恒大、万科、融创等25家房企,头部房企近乎扎堆进入。

然而,纵然打法尚好,易居的财报中依然需要关注的地方。

大客户依赖症

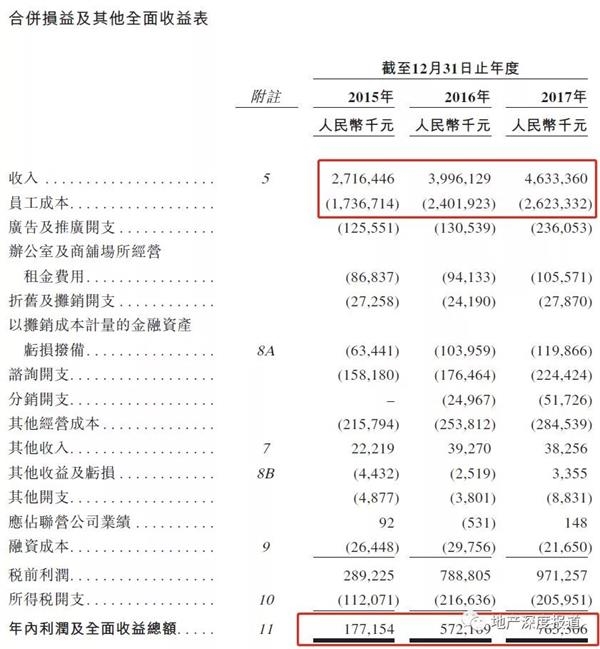

财报数据显示,易居控股的营业收入从2015年的27亿元增至2017年的46亿元,年复合增长率为30.5%;而净利润总额却从2015年1.77亿元增至2017年的7.65亿元,年复合增长率高达107.9%。

《国际金融报》记者发现,易居控股净利润的暴增,其实很大程度上来源于其毛利率的不断提升。即2015-2017年,企业毛利率分别为36.07%、39.89%、43.38%,逐年升高。此外,近三年财务数据显示,2016年是易居控股业绩大爆发的一年,其中,营业收入同比增长47.1%,而净利润同比增长223%。

▲数据来源:招股书

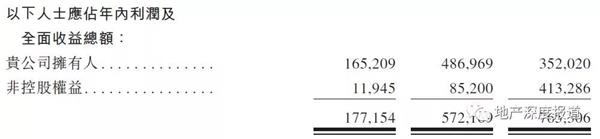

值得注意的是,由于2017年多个房企大规模入股,易居控股在完成其融资计划的同时,也进一步稀释了控股股东的权益。数据显示,去年易居控股的控股股东权益在净利润高速增长的背景下,竟然不增反降;而非控股股东权益则从0.85亿元增至4.13亿元,暴增386%。

▲数据来源:招股书

在业绩稳定增长的同时,记者还留意到,易居控股的经营情况仍然存在很大的不稳定性。

首当其冲的风险便是企业的高负债。年报数据显示,易居控股2017年总负债为41.77亿元,而企业的总资产为63.4亿元。也就是说企业的净资产仅21.63亿元,净资产负债率高达193%。这一数据对于一家以一手房代理服务为主营业务的企业来说,着实令人惊讶。

▲数据来源:招股书

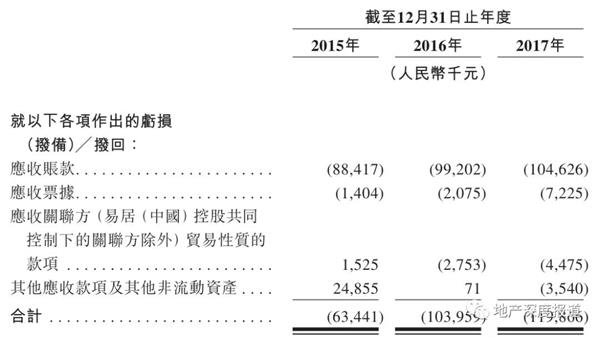

其次,记者还发现,易居控股2017年全年的流动资产共57.01亿元,其中,仅应收账款及应收票据就高达33.08亿元,已经占到了总资产的52.18%。企业的正常营运非常依赖于应收款项的及时收回。虽说就近三年的数据来看,账目的回款情况尚且可观,但一旦某些客户企业的资金状况或信誉方面出现问题,都将给企业的业绩增长产生重大影响,甚至给予企业现金流和正常经营以“致命一击”。

同时,过高的应收款也使得企业不得不面临坏账准备的不利影响,数据显示,仅2017年各应收款项计提的坏账准备就接近1.2亿元,占净利润的15.67%。

▲数据来源:招股书

除此之外,对于易居控股而言,大客户在整个营收中的占比过大也是一个极其重要的风险因素。在2015年、2016年及2017年,企业的前五大客戶均为国内大型房企,从他们手中获得的收入分别占企业总收入的31.7%、36.6%及44.1%。

需要特别指出的是,企业的第一大客户是恒大,2017年全年营收的35.1%都来自其中。

业内人士指出,即使假设易居控股可以在一定时间内维持与恒大的“蜜月”关系,但能够维持多久谁也无法保证。况且企业过于依赖特定的客户关系,单个客户的营收占比超过了三分之一,终究不是长远之计,这恐怕对于任何一家上市公司都是一个“甜蜜负担”。特别是对于应收款占比如此之高的情况下,尤其如此。